หลัง “กนง.” มีมติไม่เป็นเอกฉันท์ 5 ต่อ 2 เสียงคงอัตราดอกเบี้ยนโยบายที่ 2.50% ต่อปี “2 กูรู” ประสานเสียงปีนี้ “กนง.” ปรับลดดอกเบี้ย 2 ครั้ง เหลือ 2%

ผู้สื่อข่าวรายงานว่า หลังจากที่คณะกรรมการนโยบายการเงิน (กนง.) มีมติไม่เป็นเอกฉันท์ 5 ต่อ 2 เสียงให้คงอัตราดอกเบี้ยนโยบายที่ 2.50% ต่อปี โดยกรรมการเสียงส่วนใหญ่ ประเมินว่า อัตราดอกเบี้ยนโยบายในปัจจุบันยังอยู่ในระดับที่เหมาะสมกับการรักษาเสถียรภาพเศรษฐกิจและการเงิน ส่วนอีก 2 เสียงเห็นควรให้ปรับลดดอกเบี้ยนั้น

ศูนย์วิจัยเศรษฐกิจและธุรกิจ ธนาคารไทยพาณิชย์ (SCB EIC) ยังคาดว่า กนง. จะลดดอกเบี้ย 2 ครั้งในปีนี้ แม้รอบการประชุมนี้ กนง. จะยังมีมติคงอัตราดอกเบี้ยไว้ที่ 2.5% แต่การมีมติไม่เป็นเอกฉันท์ติดต่อกันอีกครั้งหนึ่งยังเป็นการส่งสัญญาณการเปลี่ยนทิศทางอัตราดอกเบี้ยในระยะข้างหน้า

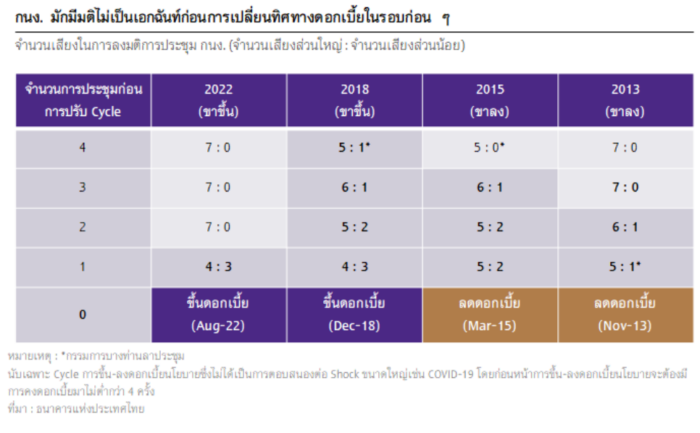

ทั้งนี้ หากพิจารณาผลการประชุมในอดีตพบว่า กนง. มักจะมีมติไม่เป็นเอกฉันท์ต่อเนื่องหลายครั้งเพื่อส่งสัญญาณต่อตลาดการเงินก่อนจะเปลี่ยนทิศทางอัตราดอกเบี้ย โดยในการประชุมครั้งนี้ กนง. ยังสื่อสารเน้นปัญหาเชิงโครงสร้างที่กดดันให้ศักยภาพเศรษฐกิจไทยขยายตัวต่ำลง โดยเฉพาะภาคการส่งออกและภาคการผลิตที่เผชิญความสามารถในการแข่งขันที่ลดลงและภาวะสินค้าล้นตลาด ประกอบกับกรรมการเสียงส่วนน้อยเห็นว่าควรปรับลดอัตราดอกเบี้ยให้สอดคล้องกับศักยภาพเศรษฐกิจที่ต่ำลง จากปัจจัยเชิงโครงสร้างดังกล่าวและจะช่วยบรรเทาภาระของลูกหนี้ได้ด้วย

อย่างไรก็ดี มุมมองของ กนง. ต่อแนวโน้มเศรษฐกิจในระยะสั้นไม่ได้เปลี่ยนแปลงจากครั้งก่อนมากนัก อย่างไรก็ดี กรรมการเสียงส่วนน้อยได้ให้เหตุผลเพิ่มเติมในการลดดอกเบี้ยจากรอบก่อนว่า “จะช่วยบรรเทาภาระของลูกหนี้ได้บ้าง”

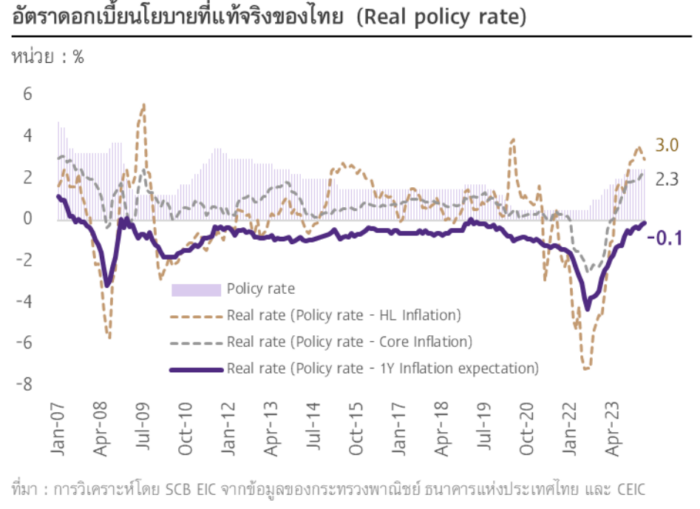

ดังนั้น SCB EIC จึงประเมินว่า กนง. มีแนวโน้มใช้ผลการ “Recalibrate” นโยบายการเงิน โดยปรับลดอัตราดอกเบี้ยนโยบายลงในการประชุมครั้งต่อไป เพื่อรักษาสถานะความเป็นกลางของนโยบายการเงิน (Neutral stance) กล่าวคือ เป็นอัตราดอกเบี้ยนโยบายที่จะไม่กระตุ้น หรือฉุดรั้งการขยายตัวของเศรษฐกิจ จากระดับศักยภาพที่ประเมินใหม่ เนื่องจากอัตราดอกเบี้ยนโยบายในปัจจุบัน อยู่สูงกว่าระดับที่สอดคล้องกับศักยภาพการขยายตัวของเศรษฐกิจที่ปรับลดลง

SCB EIC ประเมินระดับของอัตราดอกเบี้ยดังกล่าว (Neutral rate) สำหรับเศรษฐกิจไทยไว้ที่ 2.13% ขณะที่อัตราดอกเบี้ยที่แท้จริงในปัจจุบันหากประเมินด้วยอัตราเงินเฟ้อคาดการณ์ใน 1 ปีข้างหน้ากำลังจะเข้าสู่ระดับที่สูงกว่าในอดีตแล้ว เป็นสัญญาณสะท้อนถึงความตึงตัวของนโยบายการเงิน

สำหรับข้อมูลตัวเลขเศรษฐกิจและเงินเฟ้อในระยะสั้น คาดว่าจะมีผลไม่มากนักต่อการตัดสินใจของ กนง. เนื่องจาก กนง. มองว่าการลดอัตราดอกเบี้ยนโยบายมีประสิทธิผลจำกัดในการแก้ปัญหาเชิงโครงสร้างที่มีผลทำให้เศรษฐกิจเติบโตต่ำในช่วงหลังโควิด-19 อีกทั้งยังมองว่าข้อมูลเงินเฟ้อติดลบต่อเนื่องในช่วงที่ผ่านมา ไม่ได้สะท้อนความอ่อนแอของอุปสงค์ในประเทศ และเงินเฟ้อจะทยอยกลับเข้ากรอบได้ช่วงปลายปีนี้

อย่างไรก็ดี ในการประชุมรอบนี้มีข้อสังเกตว่า กนง. ให้น้ำหนักกับเสถียรภาพระบบการเงินในประเด็นความกังวลต่อหนี้ครัวเรือนที่อยู่ในระดับสูง โดยมองว่าอัตราดอกเบี้ยที่อยู่ในระดับต่ำจะเพิ่มความเปราะบางของเศรษฐกิจในระยะยาวจากการกระตุ้นยอดคงค้างหนี้ แม้จะช่วยลดภาระหนี้ในระยะสั้น

นอกจากนี้ ยังระบุถึงความสำคัญของกระบวนการปรับลดสัดส่วนหนี้ต่อรายได้ (Debt deleveraging) ที่ควรมีอย่างต่อเนื่อง รวมถึงการระบุว่านโยบายการเงินมีประสิทธิผลจำกัดในการแก้ปัญหาการเข้าถึงสินเชื่อของธุรกิจและครัวเรือนบางกลุ่มที่กำลังเผชิญภาวะการเงินตึงตัวในขณะนี้ จึงสนับสนุนนโยบายของ ธปท. ด้านอื่นในการดำเนินมาตรการเฉพาะจุดผ่านสถาบันการเงิน โดยเฉพาะมาตรการการให้สินเชื่ออย่างรับผิดชอบและเป็นธรรม (Responsible lending)

ดังนั้น SCB EIC ประเมินว่า มติ กนง. ที่ไม่เป็นเอกฉันท์ต่อเนื่องในรอบนี้และศักยภาพเศรษฐกิจไทยในระยะยาวที่ลดลง ทำให้ประเมินว่า กนง. จะยังมีแนวโน้มปรับลดอัตราดอกเบี้ยลงในปีนี้ 2 ครั้งตามที่ประเมินไว้รอบก่อน เพื่อรักษาสถานะความเป็นกลางของนโยบายการเงิน โดยจะเริ่มลดดอกเบี้ยครั้งแรกในการประชุมครั้งต่อไปในเดือน มิ.ย. และต่อเนื่องในเดือน ส.ค. สู่ระดับ 2%

Krungthai COMPASS คาดกนง. ลดดอกเบี้ยสู่ระดับ 2%

ขณะที่ Krungthai COMPASS คาดว่า กนง. จะทยอยปรับลดอัตราดอกเบี้ยนโยบายจำนวน 2 ครั้งในปีนี้ สู่ระดับ 2.0% ต่อปี โดยประเมินว่า เศรษฐกิจที่มีแนวโน้มเติบโตได้ต่ำกว่าค่าเฉลี่ยในอดีต จะเป็นปัจจัยกดดันให้ กนง. ปรับลดอัตราดอกเบี้ยนโยบายในปีนี้สู่ระดับ 2.0% ต่อปี โดย กนง. ระบุว่าเศรษฐกิจสามารถขยายตัวเร่งขึ้นที่ 2.6% และ 3.0% ในปี 67 และ 68 ตามลำดับ อย่างไรก็ตาม อัตราการขยายตัวของเศรษฐกิจยังเป็นระดับที่ต่ำกว่าค่าเฉลี่ยในช่วงปี 58-62 ที่เคยเติบโตได้ที่ 3.4% ส่วนหนึ่งจากปัญหาเชิงโครงสร้างของไทยที่ทำให้ภาคการผลิตและการส่งออกสินค้าขยายตัวได้ต่ำลง

นอกจากนี้ การฟื้นตัวของการบริโภคภาคเอกชนมีแนวโน้มเติบโตชะลอลง และอาจขยายตัวได้ต่ำกว่าค่าเฉลี่ยในอดีตที่เคยเติบโต 3.4% สำหรับปัจจัยกดดันด้านอัตราเงินเฟ้อที่อาจเร่งตัวสูงกว่ากรอบเป้าหมายมีแนวโน้มผ่อนคลายลง จึงประเมินว่า กนง. มีแนวโน้มที่จะปรับลดอัตราดอกเบี้ยนโยบายลง เพื่อให้สอดคล้องกับเศรษฐกิจที่เติบโตได้ต่ำกว่าศักยภาพในอดีต

โดยสะท้อนจากมุมมองของคณะกรรมการ กนง. 2 ท่าน ในการประชุมครั้งล่าสุดที่เห็นควรปรับลดอัตราดอกเบี้ย 0.25% ต่อปี เพื่อให้สอดคล้องกับศักยภาพเศรษฐกิจที่ยังขยายตัวต่ำลงจากปัจจัยเชิงโครงสร้าง และจะมีส่วนช่วยบรรเทาภาระของลูกหนี้ได้บ้าง

อ่านข่าวเพิ่มเติม

- กนง. มีมติ 5 : 2 คงดอกเบี้ยนโยบายที่ 2.50% ชี้อีก 2 เสียงให้ลดดอกเบี้ย

- ประชุม กนง. วันนี้! ‘กูรู’ ฟันธงปรับลด 0.25% ด้าน ‘เศรษฐา’ ย้ำจุดยืนลดดอกเบี้ย

- ‘นายกฯ’ ย้ำ! จุดยืนไม่เปลี่ยน หวัง ‘กนง.’ ลดดอกเบี้ย ลั่นเราเดือดร้อนเรื่องนี้มาเยอะ

ติดตามเราได้ที่

- เว็บไซต์: https://www.thebangkokinsight.com/

- Facebook: https://www.facebook.com/TheBangkokInsight

- Twitter: https://twitter.com/BangkokInsight

- Instagram: https://www.instagram.com/thebangkokinsight/

- Youtube: https://www.youtube.com/channel/UCYmFfMznVRzgh5ntwCz2Yxg