3 เทคนิคการลงทุนท่ามกลางตลาดหุ้นผันผวน สามารถนำมาปรับใช้กับการลงทุน เพื่อให้ผ่านพ้นรอวันที่ตลาดกลับมาฟื้นตัว!

ในภาวะที่ตลาดมีความผันผวนและไม่แน่นอน การลงทุนต้องพิถีพิถันและรอบคอบมากขึ้น รวมถึงทัศนคติและความเข้าใจในการลงทุนก็เป็นสิ่งสำคัญ เพราะสามารถมีผลต่อผลลัพธ์และประสิทธิภาพในการลงทุน เปิด 3 เทคนิคลงทุนท่ามกลางตลาดผันผวน สามารถนำมาปรับใช้กับการลงทุนเพื่อให้ผ่านพ้นรอวันที่ตลาดกลับมาฟื้นตัว โดยยิ่งลงทุนได้ยาวนานมากเท่าไหร่ โอกาสขาดทุนก็ยิ่งน้อยลง และเพิ่มโอกาสสร้างผลตอบแทนเฉลี่ยที่ดีขึ้นอีกด้วย

ตลอดช่วง 2-3 ปีที่ผ่านมา นักลงทุนต้องเผชิญกับสถานการณ์การลงทุนที่เต็มไปด้วยความผันผวน บางจังหวะตลาดปรับขึ้นอย่างรวดเร็ว ขณะที่บางจังหวะก็ปรับลงอย่างรวดเร็วเช่นกัน จึงเกิดคำถามตามมาว่า จะทำอย่างไรให้สามารถอดทนถือหุ้นต่อไป (ท่ามกลางตลาดผันผวน) เพื่อความสำเร็จในระยะยาว หรือที่ชอบพูดกันว่า “ไม่ขายหมู ง่ายเกินไป”

นักลงทุนหลายคนเมื่อลงทุนไปแล้ว “สามารถทนขาดทุนได้มากกว่ากำไร” โดยเมื่อบรรยากาศการลงทุนเริ่มดีขึ้น ทำให้ราคาหุ้นที่ตัวเองถือไว้ ขาดทุนลดลงหรือมีกำไรเล็กน้อย ก็ตัดสินใจขาย โดยไม่ได้คำนึงถึงปัจจัยพื้นฐานว่ามีการเปลี่ยนแปลงอย่างไร ยิ่งในภาวะที่นักลงทุนส่วนใหญ่ประเมินว่าเศรษฐกิจสหรัฐอเมริกา มีโอกาสถดถอย แต่ในอีกด้านหนึ่ง ตลาดหุ้นยังปรับขึ้นอย่างต่อเนื่อง ทำให้การตัดสินใจต้องพิถีพิถัน รวมถึงการปรับทัศนคติการลงทุน เพื่อให้ประสบความสำเร็จในระยะยาว อาจเริ่มจากความเข้าใจ ดังนี้

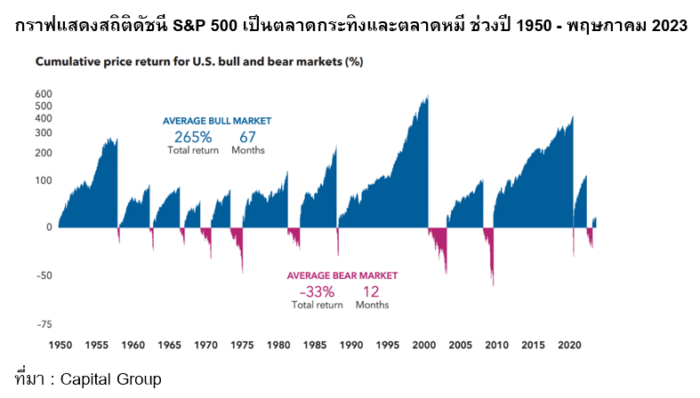

ตลาดหุ้นส่วนใหญ่เป็นขาขึ้น ข้อมูลจาก Capital Group บริษัทหลักทรัพย์จัดการกองทุนระดับโลก (ดูกราฟด้านล่างประกอบ) พบว่าดัชนี S&P 500 ปี 1950-พฤษภาคม 2023 (74 ปี) ตลาดอยู่ในช่วงขาขึ้น 54 ปี โดยระยะเวลาเฉลี่ยต่อรอบประมาณ 67 เดือน และทำกำไรให้กับนักลงทุนประมาณ 265% ในแต่ละรอบ ขณะที่ตลาดเป็นขาลง 20 ปี โดยระยะเวลาเฉลี่ยต่อรอบประมาณ 12 เดือน และทำให้นักลงทุนขาดทุนราว 33% ในแต่ละรอบ

หากเชื่อในสถิติข้อมูลดังกล่าว การอดทนรอคอยเพื่อสร้างผลตอบแทนในระยะยาวจะเป็นทางออกที่ดี เพราะสุดท้ายตลาดหุ้นก็สามารถกลับมาได้เสมอ โดยนักลงทุนต้องติดตามข้อมูลข่าวสาร รวมถึงกระจายการลงทุนอย่างเหมาะสม ภายใต้ระดับความเสี่ยงที่ยอมรับได้

หลังตลาดหุ้นปรับตัวลงรุนแรง ตลาดฟื้นตัวได้ดีเสมอ อาจเหมือนคำปลอบใจ แต่นับตั้งแต่เกิดวิกฤติ The Great Depression (ปี 1929) ดัชนีหุ้น S&P 500 สามารถฟื้นตัวกลับมาและทำจุดสูงสุดใหม่ได้ทุกครั้งภายในระยะเวลา 5 ปี และในช่วงของการฟื้นตัวก็สามารถให้ผลตอบแทนได้เฉลี่ยปีละ 18%

อย่างไรก็ตาม หากมองสถานการณ์นับตั้งแต่การแพร่ระบาดของเชื้อไวรัส COVID-19 ตามด้วยอัตราเงินเฟ้อปรับขึ้นอย่างรวดเร็ว นำมาซึ่งการปรับขึ้นอัตราดอกเบี้ยนโยบาย ประกอบกับความขัดแย้งทางภูมิรัฐศาสตร์ และความกังวลว่าเศรษฐกิจสหรัฐฯ อาจเข้าสู่ภาวะถดถอย ดัชนีหุ้น S&P 500 ฟื้นตัวและทำจุดสูงสุดใหม่ที่ระดับ 4,793 จุด ในวันที่ 4 มกราคม ปี 2022 และเมื่อวันที่ 1 สิงหาคมที่ผ่านมา ซื้อขายที่ระดับประมาณ 4,500 จุด หมายความว่าเหลือประมาณ 300 จุด ก็จะถึงจุดที่เคยทำจุดสูงสุดไว้ล่าสุด และประเมินว่ารอบนี้จะใช้เวลาไม่ถึง 5 ปี

ในทุกวิกฤติมีโอกาส หลายครั้งที่เกิดวิกฤติหรือความผันผวนจากปัจจัยหลากหลายทั้งเศรษฐกิจ การเมือง หรือกระทั่งการเปลี่ยนผ่านของยุคสมัย มักจะมีบริษัทดาวรุ่งแจ้งเกิดโดยการอาศัยโอกาสในช่วงวิกฤตินั้น เช่น บริษัท McDonald’s แจ้งเกิดหลังสงครามโลกครั้งที่ 2 (ปี 1948) บริษัท Walmart เจริญเติบโตอย่างมากหลังเหตุการณ์ดัชนีหุ้นสหรัฐอเมริกาปี 1962 ปรับลดลงอย่างรวดเร็ว จากความกังวลสงครามนิวเคลียร์และการลอบสังหารประธานาธิบดีจอห์น เอฟ เคเนดี้ รวมถึงบริษัท Starbucks, Airbus, Microsoft และ Apple แจ้งเกิดในยุคที่เงินเฟ้อสูงเป็นประวัติการณ์ (ปี 1976) หรือบริษัท Tesla และ Facebook แจ้งเกิดหลังวิกฤติต้มยำกุ้งและเหตุการณ์ 9/11 (ปี 2004)

ถึงแม้การลงทุนท่ามกลางวิกฤติมีความเสี่ยงและยากกว่าสภาวะปกติ เพราะสถานการณ์มีความผันผวน แต่มองอีกมุมหนึ่ง หากอดทนและมั่นใจกับธุรกิจที่ลงทุน โดยที่ปัจจัยพื้นฐานของบริษัทไม่เปลี่ยน ก็สามารถสร้างผลตอบแทนที่ดีในระยะยาว เช่น ราคาเฉลี่ยหุ้น McDonald’s ปี 1987 อยู่ที่ 3.16 ดอลลาร์ ขณะที่ราคาหุ้น ณ วันที่ 1 สิงหาคมที่ผ่านมา ปิดที่ 291.07 ดอลลาร์ หรือราคาเฉลี่ยหุ้น Apple ปี 1987 อยู่ที่ 0.27 ดอลลาร์ ขณะที่ราคาหุ้น ณ วันที่ 1 สิงหาคมที่ผ่านมา ปิดที่ 195.60 ดอลลาร์

อย่างไรก็ตาม ท่ามกลางความผันผวน มี 3 เทคนิคที่สามารถปรับใช้กับการลงทุนได้ ดังนี้

1. อย่าถอดใจ

ความผิดพลาดประการหนึ่งที่เกิดขึ้น คือ ถือหุ้นในช่วงตลาดปรับตัวลงแล้วก็ตัดสินใจขายออกทั้งหมดก่อนตลาดหุ้นจะฟื้นตัวได้อีกครั้ง ทำให้มูลค่าของพอร์ตลงทุนไม่ฟื้นตัวกลับขึ้นตามตลาด พูดง่าย ๆ คือ ขายหุ้นบนความกังวลในช่วงตลาดหุ้นปรับลดลง (ไม่รวมกรณีที่มีการกำหนดราคาขายตัดความเสี่ยง หรือ Cut Loss เอาไว้ล่วงหน้า) ดังนั้น คำแนะนำ คือ หากถือหุ้นที่ดีมีอนาคต มีปัจจัยพื้นฐานแข็งแกร่ง และมีกระจายการลงทุนที่เหมาะสม ควรถือลงทุนต่อเนื่อง และหากมีเงินลงทุนเพิ่มก็ให้ทยอยลงทุนต่อเนื่อง (DCA) ซึ่งเป็นวิธีการลงทุนแบบถัวเฉลี่ยต่อเนื่องและถือยาว ผลลัพธ์ที่ได้ก็มีโอกาสชนะและได้รับผลตอบแทนที่ดีเมื่อตลาดกลับมาสดใสอีกครั้ง

2. อย่าตัดสินการลงทุนจากข่าวร้าย

นอกจากความผิดพลาดจากการถอดใจด้วยการตัดสินใจขายหุ้นและออกจากตลาดในวันที่มีแต่ข่าวร้าย นักลงทุนหลายคนจะรอลงทุนเมื่อมั่นใจว่าตลาดกลับมาสดใสอีกครั้ง ผลลัพธ์อาจทำให้พลาดโอกาสสร้างผลตอบแทนที่ดีในระยะยาว เช่น หากลงทุนตลาดหุ้นไทยเมื่อ 10 ปีที่แล้ว จากนั้นถือจนถึงปัจจุบันก็จะได้ผลตอบแทนรวม (TRI) 49.03% ต่อปี หรือหากลงทุนในช่วงเกิดวิกฤติ COVID-19 เมื่อ 3 ปีที่แล้ว จากนั้นถือจนถึงปัจจุบันก็จะได้ผลตอบแทนรวม (TRI) 26.75% ต่อปี

3. อย่าเน้นผลตอบแทนระยะสั้น

การลงทุนระยะสั้นจะมีการซื้อและขายบ่อย ๆ เพื่อทำกำไรระยะสั้น แต่ก็ต้องตัดสินใจเด็ดขาดและสามารถยอมรับความเสี่ยงได้สูง และหากราคาไม่เป็นไปตามคาด ก็มีจุดตัดขาดทุน (Stop Loss) ที่แน่นอน อย่างไรก็ตาม อาจเกิดความผิดพลาดหรือเกิดความกังวลได้ง่ายเมื่ออยู่ท่ามกลางตลาดผันผวน และผลลัพธ์อาจทำให้เกิดความสูญเสียกับพอร์ตลงทุน

คำแนะนำ ควรลงทุนระยะยาวที่เหมือนกับการวิ่งมาราธอน เป็นการค่อย ๆ สร้างความมั่งคั่งอย่างมั่นคง ที่สำคัญยิ่งลงทุนได้ยาวนานมากเท่าไหร่ โอกาสขาดทุนยิ่งน้อยลง ขณะเดียวกันก็เพิ่มโอกาสสร้างผลตอบแทนเฉลี่ยที่สูงขึ้นอีกด้วย

หมายเหตุ: บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด นักลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน

ที่มา : พงษ์ธร ถาวรธนากุล, CFA ประธานเจ้าหน้าที่บริหาร Lief Capital Asset Management

อ่านข่าวเพิ่มเติม

- ตลท. แจง SET ปิดดิ่ง 28.94 จุด ร่วงตามตลาดหุ้นทั่วโลก ยันกระทบ ‘บจ.’ ไม่มาก!

- เปิดสถิติ ‘หุ้นไทย’ หลังสงกรานต์ ปังหรือแป้ก?

- เลือดสาดเต็มกระดาน! หุ้นไทยภาคเช้าปิดดิ่ง 30 จุด หวั่นความตึงเครียดตะวันออกกลาง

ติดตามเราได้ที่

- เว็บไซต์: https://www.thebangkokinsight.com/

- Facebook: https://www.facebook.com/TheBangkokInsight

- Twitter: https://twitter.com/BangkokInsight

- Instagram: https://www.instagram.com/thebangkokinsight/

- Youtube: https://www.youtube.com/channel/UCYmFfMznVRzgh5ntwCz2Yxg