ธุรกิจขนส่งพัสดุ ถือเป็นอีกธุรกิจดาวรุ่งในยุคอีคอมเมิร์ซมาแรง ส่งผลให้ในปี 2563 คาดว่าจะมีการเติบโตสูงถึง 35% มีมูลค่าธุรกิจถึง 6.6 หมื่นล้านบาท โดยมียอดจัดส่งพัสดุโดยรวมกว่า 4 ล้านชิ้นต่อวัน

อีไอซี มองว่า การเติบโตดังกล่าวส่วนใหญ่เป็นผลจากการเปลี่ยนแปลงของพฤติกรรมผู้บริโภคในยุคดิจิทัลที่นิยมการซื้อสินค้าผ่านแพลตฟอร์มออนไลน์มากยิ่งขึ้น ทั้งในมาร์เก็ตเพลสรายใหญ่ เช่น ลาซาด้า, ช้อปปี้, เจดีเซ็นทรัล และไพร์ซซ่า รวมถึงการค้าผ่านทางโซเชียลมีเดียอย่าง เฟซบุ๊ก, ไลน์, อินสตราแกรม รวมถึงในหน้าเว็บไซต์ของแต่ละร้านค้าเอง

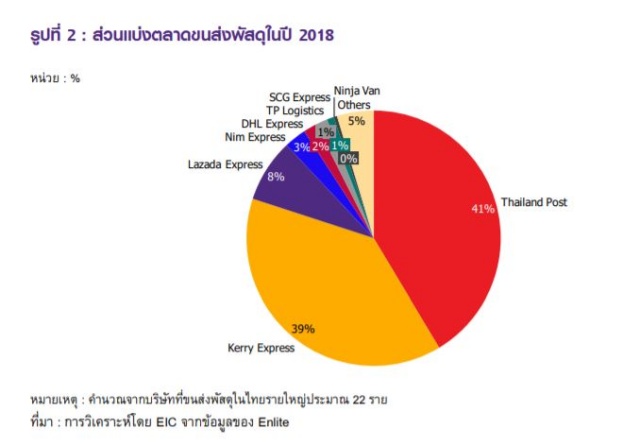

ในด้านการแข่งขัน ธุรกิจขนส่งพัสดุมีแนวโน้มแข่งขันด้านราคารุนแรงยิ่งขึ้น จากการเข้ามาแย่งชิงส่วนแบ่งตลาดของผู้ประกอบการรายใหม่ โดยในปี 2561 ตลาดขนส่งพัสดุประกอบด้วยผู้เล่นในรายใหญ่ 3 ราย ครองส่วนแบ่งตลาดรวมกันกว่า 80% ได้แก่ ไปรษณีย์ไทย, เคอรี่ เอ็กซ์เพรส และลาซาด้า เอ็กซ์เพรส รวมถึงผู้เล่นรายกลางอื่น ๆ อีกหลายราย เช่น เอสซีจี เอ็กซ์เพรส, ดีเอสแอล อีคอมเมิรซ์ , นิ่มเอ็กซ์เพรส, และนินจาแวน

นอกจากนี้ ในช่วง 2 ปีที่ผ่านมา ผู้เล่นรายใหญ่หลายรายจากต่างประเทศได้เริ่มเข้ามาลงทุนในตลาดขนส่งพัสดุของไทย เช่น เบสท์ โลจิสติกส์ และแฟลช เอ็กซ์เพรส ซึ่งเป็นบริษัทที่มีกลุ่มอาลีบาบา จากจีนเป็นหุ้นส่วน, เจแอนด์ที เอ็กซ์เพรส ผู้ให้บริการขนส่งอันดับ 1 จากอินโดนีเซีย, และซีเจ โลจิสติกส์ ผู้ให้บริการขนส่งรายใหญ่จากเกาหลีใต้ที่ได้ร่วมทุนกับเจดับเบิ้ลยูดี อินโฟโลจิสติกส์ ของไทย เป็นต้น

ยิ่งไปกว่านั้น ผู้ให้บริการขนส่งพัสดุรายเดิมยังมีโอกาสเผชิญกับการแข่งขันจากผู้ให้บริการรับ-ส่งสินค้าตามความต้องการ (on-demand delivery) ซึ่งให้บริการด่วนภายใน 1 ชั่วโมง ตลอด 24 ชั่วโมง เช่น ลาลามูฟ , ไลน์แมน, แกร็บเอ็กซ์เพรส

อย่างไรก็ดี การขนส่งแบบ On-demand delivery เน้นกลุ่มผู้ใช้บริการที่ต้องการขนส่งสินค้าทันทีซึ่งเป็นคนละกลุ่มกับการขนส่งพัสดุแบบเดิม อีกทั้งยังมีข้อจำกัดในด้านขอบเขตการให้บริการกระจุกตัวอยู่ในพื้นที่กรุงเทพมหานครและปริมณฑล และอัตราค่าบริการที่สูงกว่าการขนส่งพัสดุแบบเดิมราว 2 เท่า

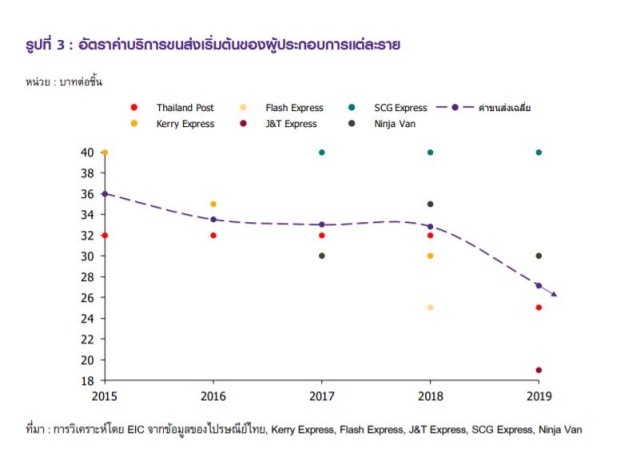

ด้วยเหตุนี้ การลดราคาจึงเป็นวิธีหลักในการแย่งชิงส่วนแบ่งตลาดของผู้ให้บริการรายใหม่ สะท้อนได้จากอัตราค่าบริการขนส่งพัสดุเริ่มต้นที่ปรับลดลงจากราว 35 บาทในช่วง 2-3 ปีที่ผ่านมาเป็น 19 บาทในปัจจุบัน อีกทั้งในอนาคตอัตราค่าบริการมีโอกาสปรับลดลงอีก เนื่องจากวิธีการลดราคาค่าขนส่ง ซึ่งนอกจากจะมีส่วนช่วยทำให้ผู้ประกอบการดึงดูดปริมาณขนส่งพัสดุเพิ่มขึ้นและทำให้ส่วนแบ่งตลาดเพิ่มขึ้นแล้ว ปริมาณการขนส่งที่มากขึ้นยังช่วยลดต้นทุนการขนส่งเฉลี่ยของผู้ประกอบการ หรือการประหยัดต่อขนาด (economies of scale)

การแข่งขันที่รุนแรงนี้จะส่งผลบวกต่อผู้ใช้บริการขนส่งพัสดุเนื่องจากจะได้รับประโยชน์จากอัตราค่าบริการขนส่งที่ถูกลง การบริการขนส่งที่ปลอดภัยและรวดเร็วขึ้น และมีผู้ประกอบการให้เลือกใช้หลายราย

นอกจากการแข่งขันด้านราคาแล้ว ธุรกิจขนส่งพัสดุยังต้องแข่งขันในด้านบริการทั้งในแง่คุณภาพการบริการและความรวดเร็วในการจัดส่งสินค้า โดยในด้านคุณภาพการบริการผู้ประกอบการควรต้องยกระดับความปลอดภัยในการจัดส่งสินค้าเนื่องจากมูลค่าสินค้าที่สั่งซื้อออนไลน์มีแนวโน้มเพิ่มสูงขึ้น

จากการสำรวจของสำนักงานพัฒนาธุรกรรมทางอิเล็กทรอนิกส์ หรือ ETDA พบว่า มูลค่าเฉลี่ยของสินค้าต่อการสั่งซื้อผ่านช่องทางอีคอมเมิร์ซ สูงขึ้นจาก 1,300 บาทในปี 2560 มาอยู่ที่ 1,700 บาทในปี 2561 ส่วนใหญ่เป็นสินค้าประเภทอุปโภคบริโภคของเด็ก เครื่องใช้ไฟฟ้า สมาร์ตโฟน และเครื่องสำอาง อีกทั้งมูลค่ามีโอกาสสูงขึ้นอีกจากกลุ่มผู้บริโภคที่มีกำลังซื้อสูงยุคใหม่ ที่หันมาสั่งซื้อสินค้าแบรนด์เนมระดับไฮเอนด์ผ่านช่องทางออนไลน์มากขึ้น

ในฝั่งของผู้ประกอบการยังต้องเน้นการให้บริการลูกค้า เนื่องจากเทคโนโลยีในปัจจุบันทำให้ผู้ใช้บริการสามารถสื่อสารกับผู้ประกอบการได้โดยตรงผ่านหลายช่องทางทั้งข้อความส่วนตัวหรือบนพื้นที่สาธารณะอย่างเพจเฟซบุ๊ก อีกทั้งผู้ใช้บริการยังสามารถตรวจสอบสถานะพัสดุได้ตลอดเวลา จึงส่งผลให้การบริการที่ไม่ได้มาตรฐาน การขนส่งที่ล่าช้า และการละเลยการติดตามปัญหาของผู้ใช้บริการจะส่งผลกระทบเป็นวงกว้างต่อภาพลักษณ์ของผู้ประกอบการ

ด้านความรวดเร็วในการจัดส่งสินค้า ซึ่งในปัจจุบันแม้จะพัฒนาไปมากแล้วจากในอดีตที่ใช้เวลาขนส่ง 5-7 วันเป็นการขนส่งภายในวันเดียวสำหรับพื้นที่กรุงเทพมหานครและปริมณฑลหรือวันรุ่งขึ้นสำหรับการขนส่งทั่วประเทศ รวมถึงการขยายเวลาในการให้บริการเป็นตลอด 365 วัน อย่างไรก็ดี ผู้ประกอบการควรต้องรักษาความรวดเร็วในการขนส่งและหาโอกาสในการลดระยะเวลาในการจัดส่งเนื่องจากความล่าช้าในการจัดส่งอาจทำให้ผู้ใช้บริการมีโอกาสปรับเปลี่ยนไปใช้บริการจากคู่แข่งในการขนส่งครั้งถัดไป

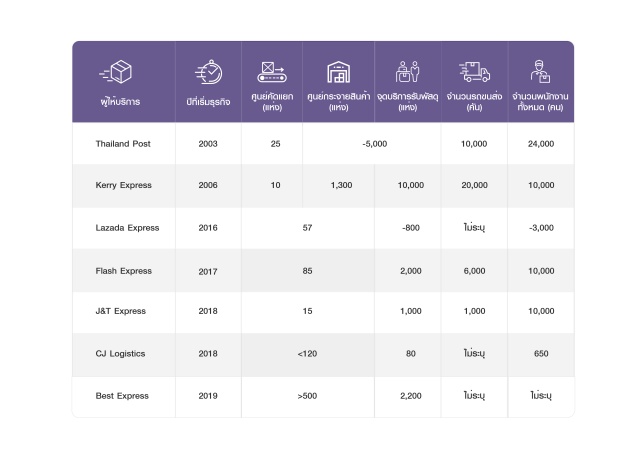

ขณะเดียวกัน ผู้ประกอบการยังจำเป็นต้องเพิ่มการลงทุนในด้านเครือข่ายเพื่อให้อัตราส่วนของพื้นที่รับผิดชอบต่อพนักงาน ใกล้เคียงหรือต่ำกว่า ผู้ประกอบการรายอื่น ๆ ซึ่งทำให้การจัดส่งสินค้ารวดเร็วขึ้น โดย เคอรี่ เอ็กซ์เพรส ซึ่งเป็นผู้ประกอบการรายใหญ่มีศูนย์คัดแยกสินค้าราว 10 แห่ง ศูนย์กระจายพัสดุมากกว่า 1,300 แห่ง จุดให้บริการมากกว่า 10,000 จุด ยานพาหนะราว 20,000 คัน พร้อมทั้งพนักงานรวมกว่า 22,000 คน ขณะที่ เจแอนด์ที เอ็กซ์เพรส ที่เพิ่งเริ่มเข้ามาให้บริการทำให้ยังมีเครือข่ายที่เล็กกว่า โดยมีศูนย์คัดแยกและศูนย์กระจายสินค้า 15 แห่ง จุดให้บริการรวม 1,000 จุด ยานพาหนะ 1,000 คัน และพนักงานราว 10,000 คน

เปรียบเทียบจุดให้บริการของผู้ให้บริการแต่ละราย

ในอนาคต การลงทุนทางด้านเทคโนโลยี ความต้องการบุคลากรด้านโลจิสติกส์ และกฎระเบียบข้อบังคับ เป็น 3 ปัจจัยสำคัญที่ผู้ประกอบการขนส่งสินค้าควรจับตามองเพื่อวางแผนธุรกิจในอนาคต

- การลงทุนเทคโนโลยี ผู้ประกอบการรายใหญ่หลายรายต่างเริ่มนำเทคโนโลยีเข้ามาช่วยเพิ่มประสิทธิภาพในการบริหารจัดการ เช่น การสร้างศูนย์คัดแยกพัสดุขนาดใหญ่ที่พร้อมด้วยเทคโนโลยีคัดแยกพัสดุอัตโนมัติแบบสายพานล้อเลื่อนและแบบถาดยกเท และเครื่องแสกนพัสดุอัจฉริยะ รวมถึงการนำข้อมูลพฤติกรรมการใช้บริการขนส่งของผู้บริโภคมาวิเคราะห์เพื่อปรับปรุงประสิทธิภาพในการทำงาน

นอกจากนี้ ในอนาคต จำนวนพัสดุและต้นทุนดำเนินการที่มีแนวโน้มปรับตัวสูงขึ้น ประกอบกับความต้องการขนส่งสินค้าที่รวดเร็วขึ้น จะส่งผลให้ผู้ประกอบการเริ่มปรับตัวโดยการลงทุนเทคโนโลยีสมัยใหม่ เช่น การสร้างคลังสินค้าอัจฉริยะ ภายใต้การทำงานของหุ่นยนต์อย่าง Kiva ของ Amazon และ Quicktron ของ อาลีบาบา ที่จะทำให้การแพ็กสินค้าและจัดส่งรวดเร็วขึ้น หรือการใช้ยานยนต์ไร้คนขับ ในการขนส่งสินค้าระหว่างศูนย์กระจายสินค้า และโดรน ในการจัดส่ง last-mile โดยเฉพาะพื้นที่ห่างไกล

- ความต้องการบุคลากรด้านโลจิสติกส์ โดยเฉพาะพนักงานขับรถ ซึ่งในอีก 2-3 ปีข้างหน้า ผู้ประกอบการขนส่งพัสดุมีแผนที่จะเพิ่มจำนวนพนักงานขับรถต่อเนื่องอีกกว่า 5 หมื่นคนและผู้ประกอบการ on-demand delivery หลายรายต่างต้องการพนักงานขับรถเพิ่มขึ้นเพื่อช่วยขยายการให้บริการ และพนักงานคลังสินค้าซึ่งผู้ประกอบการหลายรายวางแผนขยายศูนย์คัดแยกและศูนย์กระจายสินค้า

ที่สำคัญคือ บุคลากรด้านโลจิสติกส์ยังจำเป็นต้องได้รับการพัฒนาทักษะด้านดิจิทัลเพื่อรองรับการใช้เทคโนโลยีที่เข้ามามีบทบาทในธุรกิจโลจิสติกส์สูงอีกด้วย

- กฎระเบียบข้อบังคับเป็นสิ่งที่ผู้ให้บริการขนส่งพัสดุควรทำการเรียนรู้เพื่อปรับตัวให้ทันต่อเหตุการณ์ เช่น ความตกลงว่าด้วยการอำนวยความสะดวกด้านการขนส่งข้ามพรมแดนระหว่างกลุ่มประเทศสมาชิกในอนุภูมิภาคลุ่มแม่น้ำโขง (GMS-CBTA) เนื่องจากสินค้าที่อยู่บน e-Marketplace หลักในไทยกว่า 70% ของสินค้า เป็นสินค้าที่นำเข้าจากประเทศสมาชิกในอนุภูมิภาคลุ่มแม่น้ำโขง เป็นต้น

ท่ามกลางการแข่งขันที่เข้มขันนี้ อีไอซีมองว่า 3 แนวทางหลักในการปรับตัวเพื่อให้อยู่รอดในธุรกิจ ได้แก่

1. การเป็นพันธมิตรกับออนไลน์ แพลตฟอร์ม ที่หลากหลายเพื่อเพิ่มปริมาณการขนส่งพัสดุ เช่น เคอรี่ เอ็กซ์เพรส และ ดีเอชแอล ที่ร่วมมือกับทั้ง ลาซาด้า, ช้อปปี้ และ เจดีเซ็นทรัล อีกทั้งผู้ประกอบการอาจพิจารณาเข้าร่วมเป็นเครือข่ายโลจิสติกส์บน อี-โลจิสติส์ มาร์เก็ตเพลส เช่น Shippop และ Shipjung ในการช่วยหาลูกค้าให้แก่ผู้ประกอบการซึ่งจะช่วยเพิ่มอัตราการใช้งานรถขนส่ง

2. การสร้างความแตกต่างโดยเน้นให้บริการลูกค้าเฉพาะกลุ่มและยกระดับการบริการเพื่อสร้างจุดแข็งให้กับแบรนด์ของตัวเอง ยกตัวอย่างเช่น เอสซีจี ที่มองเห็นโอกาสการเติบโตของบริการขนส่งแบบควบคุมอุณหภูมิจากฐานลูกค้าธุรกิจอาหารและเครื่องดื่มของ เอสซีจี แพคเกจจิ้ง จึงต่อยอดธุรกิจให้บริการขนส่งพัสดุแบบควบคุมอุณหภูมิภายใต้ชื่อ เอสซีจี เอ็กซ์เพรส และถือเป็นเจ้าแรกของไทยที่ให้บริการขนส่งพัสดุแบบควบคุมอุณหภูมิ

ขณะที่ ลาลามูฟ และ ดีลิเวอรี (Deliveree) สร้างจุดแข็งโดยการให้บริการขนส่งพัสดุออนดีมานต์ตลอด 24 ชั่วโมงผ่านแอปพลิเคชันบนโทรศัพท์มือถือและสามารถตั้งเวลาเรียกใช้บริการขนส่งล่วงหน้า ส่วนไปรษณีย์ไทยจัดโปรโมชันสำหรับการขนส่งสินค้าขนาดใหญ่และมีน้ำหนักมากและการขนส่งต่างประเทศซึ่งมีแนวโน้มซื้อ-ขายทางออนไลน์เพิ่มขึ้น เป็นต้น

3. การสร้างความร่วมมือระหว่างผู้ให้บริการขนส่งพัสดุด้วยกันเอง ทั้งรูปแบบของการเป็นเครือข่ายธุรกิจและการร่วมทุนกับบริษัทขนส่งต่างชาติที่ต้องการเปิดตลาดในไทย เช่น Best Express ใช้โมเดลการขยายธุรกิจแบบเฟรนไชส์ โดยประกาศรับผู้ประกอบการขนส่งท้องถิ่นทำหน้าที่รับ-ส่งพัสดุในช่วง last-mile โดย Best Express จะรับผิดชอบในส่วนการบริหารศูนย์กระจายสินค้า การขนส่งระหว่างศูนย์กระจายสินค้า และซอฟต์แวร์ระบบจัดการ