ถ้ามีใครเดินมาถามว่า “ถ้าอยากมีเงินใช้ ต้องทำอย่างไร” คำตอบคงหนีไม่พ้น “ก็ลงมือทำงาน” แต่ถ้าถามว่า “อยากมีเงินใช้ทุกเดือนหรือเปล่า โดยไม่ต้องลงมือทำงาน แต่ให้เงินทำงานแทน” น่าจะเป็นเรื่องที่ทุกคนต้องการ

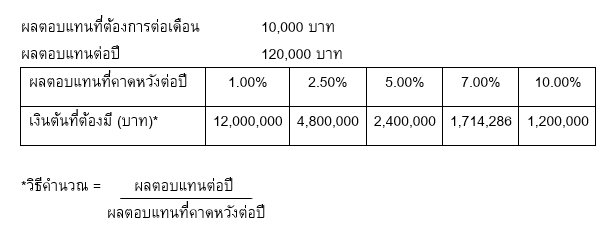

การที่มีเงินใช้ทุกเดือนโดยไม่ต้องออกแรง จะมองว่าง่ายก็ง่าย จะว่ายากก็ยากในการลงมือทำ เพราะขึ้นอยู่กับเงินต้นที่เริ่มลงทุนควรมีเท่าไร และผลตอบแทนที่คาดหวังจากการลงทุนเฉลี่ยต่อปีควรเป็นเท่าไร เช่น ต้องการรายได้ 10,000 บาทต่อเดือน หมายความว่าผลตอบแทนจากการลงทุนจะต้องไม่ต่ำกว่า 120,000 บาทต่อปี หากตั้งโจทย์นี้ไว้ในใจแล้วก็เริ่มลงมือคำนวณหาเงินต้นที่จะสร้างรายได้ต่อเดือนอย่างสม่ำเสมอ หรือเรียกว่า Passive Income ซึ่งจะแตกต่างกันไปตามระดับผลตอบแทนจากการลงทุนที่คาดหวังในแต่ละปี

จากตารางข้างต้น หากลงทุนแล้วได้ผลตอบแทนเฉลี่ย 1% ต่อปี ก็ต้องเริ่มต้นลงทุนด้วยเงิน 12 ล้านบาท ฟังดูก็น่าจะหมดกำลังใจในการเริ่มต้นแล้ว อีกทั้งผลตอบแทนระดับนี้ ไม่สามารถชนะเงินเฟ้อในระยะยาวได้

ดังนั้น หากหาทางเลือกของการลงทุนแบบอื่นๆ เช่น “หุ้น” ซึ่งผลตอบแทนจากการลงทุนในตลาดหุ้นไทยเฉลี่ย 10 ปี (ปี 2552 – 2561) อยู่ที่ 8% ต่อปี บวกกับเงินปันผลราว 3% ต่อปี ก็ใช้เงินลงทุนเริ่มต้นระดับล้านบาทกว่าๆ แต่แน่นอนว่าสิ่งที่ตามมา คือ ความไม่แน่นอนในการลงทุน โอกาสสูญเสียเงินต้นก็มีความเป็นไปได้สูงเช่นกัน (High Risk High Return)

จะดีกว่าหรือไม่หากเลือกลงทุนด้วยการเน้นสร้างรายได้สม่ำเสมอ (Passive Income) เพื่อลดโอกาสสูญเสียเงินต้นหรือลดความผันผวน ด้วยการลงทุนผ่านกองทุนรวม ซึ่งเป็นเครื่องมือที่ช่วยกระจายความเสี่ยงของการลงทุนได้เป็นอย่างดี

การลงทุนในกองทุนรวม สามารถสร้างผลตอบแทนจากเงินปันผลได้เฉลี่ยปีละ 4 – 5% หมายความว่าเงินลงทุนตั้งต้นในการสร้าง Passive Income ประมาณ 2.4 – 3 ล้านบาท ซึ่งเป็นจำนวนเงินที่ไม่ไกลเกินเอื้อม

การคัดเลือกกองทุนรวมที่เน้นจ่ายเงินปันผลสม่ำเสมอพิจารณาจาก

- ประเภทกองทุนรวม หากต้องการผลตอบแทนเฉลี่ย 4 – 5% ต่อปี เช่น กองทุนกึ่งตราสารหนี้ที่เป็นการลงทุนในตราสารหนี้, กอง REIT และ Infrastructure Fund (IFF) ที่ลงทุนเฉพาะประเทศไทยและ/หรือกระจายพอร์ตการลงทุนไปต่างประเทศ

- ประวัติการจ่ายเงินปันผลสม่ำเสมอในช่วง 3 – 5 ปีที่ผ่านมา เพื่อเป็นอัตราอ้างอิงผลตอบแทนเฉลี่ยต่อปี

- ค่าบริหารจัดการ ค่าใช้จ่ายอื่นๆ (Expense Ratio) ซึ่งเป็นค่าใช้จ่ายที่แฝงใน NAV ที่กองทุนรวมจะหักเป็นรายวัน โดยที่ผู้ลงทุนไม่เห็นเป็นตัวเงิน รวมถึงค่าธรรมเนียมการขาย – การซื้อคืน เพราะแต่ละกองทุนจะมีค่าใช้จ่ายส่วนนี้ไม่เท่ากัน

โดยควรคัดเลือกกองทุนประเภทเดียวกัน 4 – 5 กองทุน เพื่อเปรียบเทียบผลการดำเนินงาน ผลตอบแทนจากเงินปันผล ค่าใช้จ่ายต่างๆ จากนั้นก็เลือกกองทุนที่ตอบโจทย์ตัวเองได้มากที่สุด อย่างไรก็ตาม หากวางเป้าหมายที่จะมี Passive Income ในระยะยาว เช่น 10 ปีข้างหน้า หรือหลังเกษียณจากการทำงาน ควรเริ่มลงทุนตั้งแต่วันนี้ เพื่อสร้างฐานของเงินต้นที่จะนำไปสู่การสร้าง Passive Income ในอนาคต

ซึ่งวิธีที่ดีและมีประสิทธิภาพวิธีหนึ่ง คือ การลงทุนแบบสม่ำเสมอทุกๆ เดือน (Dollar Cost Average : DCA) ยิ่งมีเวลาในการสร้างเงินต้น เช่น 10 ปีขึ้นไป การลงทุนแบบ DCA ผ่านกองทุนรวมจะยิ่งมีประสิทธิภาพมากยิ่งขึ้น

การลงทุนในปัจจุบันมีความหลากหลาย โดยเฉพาะอย่างยิ่งกองทุนรวมซึ่งมีจุดเด่นในการกระจายความเสี่ยงภายในกองทุน แต่การเลือกลงทุนในกองทุนรวมแบบใด อย่างไรนั้น ขึ้นอยู่กับวัตถุประสงค์การลงทุนของตัวเองเป็นสำคัญ บนระดับความเสี่ยงที่รับได้มากน้อยเพียงใด

การสร้าง Passive Income ถือว่าเป็นโจทย์ที่สามารถทำได้ไม่ยาก เพียงแต่ต้องศึกษาลักษณะของกองทุน ประวัติการจ่ายเงินปันผล ค่าบริหารจัดการ ค่าธรรมเนียมการซื้อ – ขายคืน และนำมาเปรียบเทียบกับกองทุนรวมประเภทเดียวกัน เพื่อเลือกกองทุนที่เหมาะสมกับตัวเองให้ได้มากที่สุด

การลงทุนเพื่อสร้าง Passive Income ไม่ใช่เรื่องยาก แต่ที่ยาก คือ การเริ่มลงมือลงทุน ถ้าทำได้รับรองมีเงินใช้ไปตลอดชีวิต

หมายเหตุ: บทความนี้เพื่อใช้สำหรับศึกษาเบื้องต้นเท่านั้น มิได้มีเจตนาในการชี้นำการลงทุนแต่อย่างใด ผู้ลงทุนควรศึกษาข้อมูลเพิ่มเติมก่อนตัดสินใจลงทุน

ขอบคุณ

มยุรี โชวิกรานต์, CISA, AFPTTM บล. หยวนต้า (ประเทศไทย)

ตลาดหลักทรัพย์แห่งประเทศไทย (ตลท.)